De nieuwe Belgische CFC-regeling (Controlled Foreign Company)

Situering

Met de Wet van 22 december 2023 (B.S. 29.12.2023) werd de Belgische CFC regeling (Controlled Foreign Company) grondig gewijzigd nadat zij in eerste instantie in een eerste versie werd omgezet ingevolge de implementatie van de artikelen 7 en 8 van de Europese ATAD-Richtlijn (Anti Tax Avoidance Directive van 12 juli 2016 met referentie 2016/1164).

Door deze wetswijziging opteert België voortaan voor het zgn. model A (het viseren van passieve inkomsten) in plaats van het in eerste instantie geopteerde model B (kunstmatige constructies). Beide opties zijn mogelijk onder de ATAD richtlijn.

De nieuwe CFC wetgeving komt er kort gezegd op neer, dat een Belgische controlerende vennootschap onderworpen aan de Belgische vennootschapsbelasting onder de toepasselijke voorwaarden belastbaar is op bepaalde niet-uitgekeerde “passieve” inkomsten van haar laagbelaste “gecontroleerde buitenlandse onderneming” (cf. artikel 185/2 W.I.B. 1992).

Dergelijke buitenlandse onderneming kan een buitenlandse vennootschap zijn, maar eveneens de buitenlandse inrichting van de buitenlandse of binnenlandse vennootschap. Voor de buitenlandse inrichting van een binnenlandse vennootschap geldt logischerwijze dat deze gelegen moet zijn in een land waarmee België geen dubbelbelastingverdrag heeft afgesloten.

De geviseerde passieve inkomsten zijn o.a. interesten, royalties, dividenden, inkomsten uit verhuur of leasing, inkomsten uit vervreemding van financiële of verzekeringsproducten en/of uit vermogensbeheer of inkomsten uit de aan- en verkoop van goederen en diensten die geen oorsprong kennen in de door de CFC toegevoegde economische waarde.

De regeling is dus toepasbaar op Belgische ondernemingen die deel uitmaken van een internationale groep en daarbij (mogelijk) dergelijke geviseerde participatie direct of indirect aanhouden (of via deze participatie geviseerde vaste inrichtingen aanhouden).

Recent heeft de Belgische administratie ook enkele nieuwe circulaires gepubliceerd om de toepassing van deze regels verder te verduidelijken (circulaire 2024/C/82 van 13 december 2024 over de gewijzigde CFC-regeling en circulaire 2024/C/83 van 13 december 2024 inzake de aangifteverplichting).

Verschillende auteurs zijn er inmiddels aan uit dat deze regeling uitermate complex is, waardoor het een hele uitdaging vormt voor de belastingplichtige (en haar bestuur) om aan deze nieuwe compliance verplichtingen te voldoen.

Deze nieuwe regeling is reeds in werking getreden met ingang van boekjaren die eindigen op 31 december 2023 of erna. De vorige CFC regeling bestond reeds met ingang van 2019, doch het toepassingsgebied was dermate stringent dat zij in de praktijk niet werd toegepast (hetgeen de nieuwe gewijzigde regelgeving verklaart).

Hierna kan u een omschrijving terugvinden van deze regelgeving.

Taxruling.be helpt u graag verder bij de analyse of deze wetgeving van toepassing is op u en/of helpt u graag verder bij het bekomen van een voorafgaande beslissing in fiscale zaken om uit te maken of en, zo ja, in welke mate deze nieuwe regels op uw onderneming van toepassing zijn.

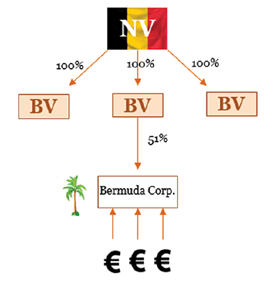

Schematisch overzicht

De CFC regeling kan middels een voorbeeld als volgt worden geïllustreerd.

Een Belgische vennootschap is middels een internationale groep actief in verschillende landen (Nederland, Bermuda). De Belco kan via één van haar Nederlandse dochtervennootschappen (BV) op indirecte wijze een meerderheidsbelang aanhouden in (het kapitaal, de stemrechten of winstrechten van) een vennootschap die gelegen is in een geviseerde jurisdictie (Bermuda, 51% indirecte deelneming).

Doordat de vennootschap in Bermuda aan een zeer laag belastingtarief onderworpen is, dat niet voldoet aan de vereisten, kan de in Bermuda gegenereerde (of toegewezen) winst alsnog aan de belastbare winst van de Belgische onderneming worden toegevoegd

Dit voorbeeld kan onder de CFC regeling worden geviseerd indien aan verschillende voorwaarden is voldaan, m.n.:

• De participatievoorwaarde

• De taxatievoorwaarde

• Berekening aandeel geviseerde CFC winst

• Mogelijke uitsluiting: wezenlijke economische activiteit (substantie)

De beoordeling of voldaan is aan de voorwaarden om als een CFC te worden aangemerkt, moet gebeuren op het einde van het belastbare tijdperk van de binnenlandse vennootschap.

Hierna komen de specifieke toepassingsvoorwaarden aan bod.

De toepassingsvoorwaarden (participatie- en taxatievoorwaarde)

De participatievoorwaarde houdt in dat de Belgische vennootschap al dan niet samen met haar geassocieerde entiteiten de meerderheid van de stemrechten bezit of ten minste 50% van het kapitaal of de winstrechten in de potentiële CFC entiteit.

Vaste inrichtingen van de belastingplichtige worden geacht altijd aan de participatievoorwaarde te voldoen (dus loutere toetsing aan de taxatievoorwaarde).

Discussie bestaat of de Belgische vennootschap steeds minstens 1 aandeel, winst- of stemrecht moet bezitten in de CFC entiteit opdat de regeling zou toepassing vinden. De administratie geeft in haar circulaire aan dat er effectief sprake moet zijn van minstens 1 direct aandeel; zustervennootschappen zouden op die manier niet kunnen kwalificeren als CFC.

In ons voorbeeld hierboven geschetst zou de CFC regeling dus niet van toepassing zijn op de Belgische entiteit in afwezigheid van 1 enkele directe participatie (enkele indirecte deelneming).

Daarnaast kan men ook de vraag stellen op welke manier omgesprongen wordt met fiscaal transparante entiteiten of anders vormgegeven participaties die (indirect) weliswaar tot een geviseerde participatie aanleiding zouden geven, doch in een directe lijn niet.

De taxatievoorwaarde houdt een vergelijkende toets in met het Belgische belastingsysteem en is tweeledig:

- ofwel is de geviseerde entiteit niet aan inkomstenbelastingen onderworpen;

- ofwel is deze aan een inkomstenbelasting onderworpen die minder dan de helft bedraagt van de Belgische vennootschapsbelasting.

Dergelijke taxatievoorwaarde is niet onbekend vanuit andere fiscale invalshoeken, maar lijkt voor de CFC regeling een eigen leven te gaan leiden.

Belangrijk is dat er steeds een toetsing in concreto moet plaatsvinden om na te gaan of de entiteit wel of niet onder de CFC regeling valt.

Aan inkomstenbelastingen onderworpen

Voor entiteiten gelegen in EU-lidstaten zou men in eerste instantie kunnen kijken naar de bijlage aan de Europese moeder-dochterrichtlijn om uit te maken of de lidstaat een afdoende systeem van inkomstenbelastingen toepast of de Europese lijst van niet-coöperatieve rechtsgebieden.

Indien men voorkomt op de EU-lijst van niet coöperatieve rechtsgebieden of op de landenlijst van staten zonder of met een lage belasting zoals bedoeld in artikel 307, §1/2 W.I.B. 1992, wordt men geacht te niet aan de taxatievoorwaarde te voldoen, behoudens men in concreto het tegendeel zou aantonen.

Voor entiteiten gelegen in niet-EU landen zou men verwachten te kunnen kijken naar de administratieve landenlijst opgenomen in artikel 179 KB/W.I.B. 1992 (in uitvoering van artikel 307 W.I.B. 1992), doch maakt de hogervermelde circulaire hier geen gewag van.

Vergelijkend kan hierbij gekeken worden naar de bestaande rulingpraktijk inzake bv. DBI-voorwaarden waar eveneens een taxatievoorwaarde toepasselijk is.

Een bijkomend aspect is verschillende vermoedelijk geviseerde landen (Bermuda, Bahrein, Bahama’s, Britse Maagdeneilanden, Jersy, …) niet alsnog de dans ontspringen ingevolge de door deze landen gedane inspanningen in het kader van de Pillar II minimumbelasting.

Volgens de hogervermelde administratieve circulaire zou de Pillar II QDMTT heffing (qualifying domestic minimum top-up tax) niet volstaan in het kader van de hier besproken taxatievoorwaarde, althans volgens de Belgische fiscus.

De vraag is of dit effectief zo is en of er geen simultane argumenten ontplooid kunnen worden, rekening houdend met (o.a.) deze QDMTT heffing. Met de QDMTT heffing wordt immers wel rekening gehouden in het kader van de taxatievoorwaarde van de Belgische DBI-aftrek, hetgeen bv. dan tot resultaat zou hebben dat een uitkering van deze entiteit belastingvrij in België behandeld zou kunnen worden terwijl niet uitgekeerde inkomsten wél belast zouden worden onder de CFC regeling.

Een reële dubbele taxatie of hogere belasting op CFC constructies is dus aannemelijk.

De taxatievoorwaarde verdient dus een pragmatisch en logische benadering.

Ook kunnen er bv. vragen gesteld worden inzake de behandeling van meer specifiek gestructureerde entiteiten, zoals bv. de omgekeerd hybride vennootschap die fiscaal transparant is in de woonstaat doch niet-transparant beschouwd wordt vanuit een Belgisch fiscaal perspectief.

Aan voldoende inkomstenbelastingen onderworpen

Als de buitenlandse entiteit of inrichting wel aan een inkomstenbelasting onderworpen is, zal de CFC regeling nog steeds toepassing vinden als zij voor minder dan de helft aan belastingen onderworpen is in vergelijking met de regels Belgische vennootschapsbelasting.

Voor de toepassing van de CFC regeling moet dus in principe steeds een hypothetisch Belgische vennootschapsbelasting berekend worden voor vergelijking, tenzij men zou werken met informele lijsten die reeds bevestigen welke landen een gelijke belastingdruk vertonen.

Ook hier kan men verwachten dat men pragmatisch omspringt en dergelijke informele lijsten, via de rulingpraktijk, tot stand kan brengen.

Hoe men exact tot een berekening moet komen, zal de praktijk uitwijzen, doch moet men in principe rekening houden met “alle bepalingen” van de vennootschapsbelasting:

- Bv. de onaantastbaarheidsvoorwaarde die bepaalde reserves vrijstelt (artikel 190, lid 2 W.I.B. 1992)

- Het stelsel gespreid te belaste meerwaarden (artikel 47 W.I.B. 1992 – opgave 276K)

- Toepassing van bijzondere of specifieke antimisbruikbepalingen

Ook zal men rekening moeten houden met het gegeven dat de Belgische vennootschapsbelasting uitgaat van het principe van een boekhouding die overeenstemt met de Belgische boekhoudregels (Belgische GAAP). Voor EU en EER lidstaten kan men hier mogelijk verwijzen naar Europese richtlijnen die lokale GAAP’s gelijkstemt, doch voor niet-EER lidstaten zal men steeds met verschillen rekening moeten houden.

Ook de impact van buitenlandse toepasselijke consolidatieregimes valt af te wachten hoe ver men zal gaan in de vereisten dit aspect mee te nemen voor berekening van de Belgische hypothetische belastingen. Logischerwijze zal men hier komen tot een bepaalde verdeelsleutel wat het aandeel is van de geviseerde entiteit in de geconsolideerde winst. Hogervermelde circulaire maakt op dit punt gewag van een beoordeling geval per geval, hetgeen een belangrijke rol weglegt voor de dienst voorafgaande beslissingen.

Vervolgens moet men rekening houden met het bestaan van tijdelijke en permanente verschillen. Tijdelijke verschillen kunnen dus aanleiding geven tot een verlaging of vermeerdering van de buitenlandse belasting (bv. door een hypothetische correctie van afschrijvingstermijnen). Permanente verschillen mogen daarentegen niet worden gecorrigeerd, hoewel het onderscheid tussen tijdelijke en permanente verschillen niet geheel duidelijk is op heden.

Tenslotte moet men ook rekening houden met het bestaan van een buitenlandse inrichting en haar inrichtingswinsten in de liggingsstaat van het CFC-hoofdhuis. Met andere woorden, in welke mate zal de al dan niet verdragsvrijstelling of internrechtelijke vrijstelling (of belastbaarheid) van deze inrichtingswinsten een effect hebben op de berekening in het kader van de taxatievoorwaarde.

De vraag is of met een eventuele bijkomende taxatie in België op de inrichtingswinsten (bv. onder toepassing van verdragsclausules zoals subject-to-tax of switch-over of misbruikbepalingen) rekening gehouden moet worden bij de beoordeling van de taxatiegraad.

Zoals u leest is de taxatievoorwaarde een uitermate complex gegeven waarvoor men wellicht eerder snel dan laat de rulingdienst zal contacteren voor op individuele basis in concreto uitsluitsel te verschaffen.

Berekening aandeel geviseerde CFC winst

Na de herrekening van de CFC-winst naar Belgische maatstaven zoals hierboven toegelicht, wordt het bekomen bedrag vervolgens voor buitenlandse vennootschappen en vaste inrichtingen van buitenlandse vennootschapen beperkt tot de niet-uitgekeerde winst en de passieve inkomsten begrepen in deze niet-uitgekeerde winst.

Dividenden uitgekeerd in het belastbare tijdperk worden geacht voort te komen uit de in datzelfde tijdperk behaalde winst (LIFO principe). Hierbij kan men de vraag stellen of dit ook de klassieke dividenden omvat dan wel enkel uitsluitend de tussentijdse of interim-dividenden…

Voor de bepaling van de niet-uitgekeerde winst van een CFC vaste inrichting van een CFC hoofdhuis mag het bedrag van de door het CFC hoofdhuis uitgekeerde dividenden proportioneel worden toegerekend aan de winst van de CFC vaste inrichting, hoewel dit niet beantwoordt of de wel of niet in de Staat van het CFC hoofdhuis vrijgestelde inrichtingswinsten mee determinerend zijn voor deze oefening.

Een reële dubbele taxatie (op bv. vaste inrichtingswinsten) is dus aannemelijk.

De niet-uitgekeerde winsten moeten vervolgens beperkt worden tot de passieve inkomsten begrepen in deze niet-uitgekeerde winst door middel van een breukbenadering.

Tenslotte wordt de belastbare CFC winst beperkt in functie van het hoogste percentage bekomen onder de hierboven vermelde participatievoorwaarde.

De bij de Belgische belastingplichtige toe te voegen belastbare winst wordt beperkt tot de door de CFC behaalde niet-uitgekeerde winst in de loop van een belastbaar tijdperk dat werd afgesloten in de loop van het belastbare tijdperk van de Belgische belastingplichtige.

Impact van dubbelbelastingverdragen

De Belgische wetgever is bij de nieuw gewijzigde CFC regeling van oordeel dat de bij verdrag vrijgestelde inrichtingswinst toch onder de CFC regels belast kan worden. Verdragen met derde landen (buiten de EU) vormen geen beletsel, aldus de wetgever. De circulaire ziet daarentegen geen onderscheid tussen EU-landen en andere landen.

De vraag is in welke mate dit standpunt gebaseerd is louter op de zgn. ‘savings clausule’ die via het MLI (Multilateraal Instrument) in het OESO-modelverdrag werd opgenomen en bijgevolg nog opgaat voor verdragen die niet werden gewijzigd door het MLI en geen dergelijke clausule bevatten.

De uitsluitingsgrond

De CFC winst wordt niet belast indien de CFC voldoende economische substantie heeft.

De vraag is wat hier onder verstaan moet worden:

- De circulaire geeft hierbij aan dat bij intra-groepsdiensten (bv.) de voorwaarde va het aanbieden van goederen of diensten op een bepaalde markt vereist dat deze diensten een essentieel element van de waardeketen vormen en aan marktconforme voorwaarden gebeuren

- Voor holdingvennootschappen zou dit impliceren dat deze meer moet doen dan louter haar rechten als aandeelhouder of vennoot uitoefenen, maar daarentegen de zgn. actieve holding moet zijn die de intentie heeft deel te nemen aan het bestuur om via haar controle de waarde van haar (langetermijns-)participatie moet doen groeien

- De activiteit zou bovendien ook ondersteund moeten worden door personeel, uitrusting, activa en gebouwen, in een bepaalde omvang

- De activiteit moet tenslotte wezenlijk zijn in functie van de behaalde resultaten.

Noteer dat ook de recent gewijzigde Belgische kaaimantaksregeling een dergelijke economische substantietest heeft geïntroduceerd die mogelijk vergelijkend kan inspireren (en mogelijk ook toepasbaar is in casu).

Aangifteplicht

Noteer dat de CFC constructie gemeld moet worden in de aangifte vennootschapsbelasting zelfs indien de conclusie zou zijn dat er geen in België belastbare CFC winst voorhanden is ingevolge de toepassing van een vrijstellingsbepaling of dat er sprake zou zijn van passieve inkomsten. In dat geval moet via de aangifte gespecifieerd worden op welke vrijstelling beroep wordt gedaan. Er is dus verminderde discretie. Artikel 307, §1/2 lid 5 en 6 W.I.B. 1992.

In de aangifte vennootschapsbelasting gebeurt die melding onder code 1903 of code 1905.

Hoe kan Taxruling.be helpen?

Taxruling.be helpt u graag verder door in eerste instantie gezamenlijk uw dossier te bespreken en tezamen deze (ongeziene- complexe materie te verwerken.

Na een grondige analyse van de feiten en uw persoonlijke rechtspositie, geven we u een duidelijke conclusie mee van wat onze bevindingen zijn.

Indien de conclusie positief is, kunnen wij voor u een rulingaanvraag voorbereiden die specifiek van toepassing is op uw situatie.

We raden slechts aan een rulingaanvraag in te dienen als dit naar onze inschatting een goede kans op slagen heeft.

Na akkoord kan deze rulingaanvraag officieel worden ingediend en begeleiden wij u van A tot Z in het bekomen van een beslissing m.b.t. uw aanvraag.

Eens de rulingdienst een beslissing genomen heeft, informeren wij u op een volledige en praktische wijze hoe u deze bekomen ruling kan toepassen.

Wens u dit topic te bespreken en/of in welke mate Taxruling.be u kan verder helpen?

Contacteer ons vrijblijvend via de Contact pagina en wij bespreken uw dossier graag verder!

Het proces

01

Wij nemen grondig de tijd om gezamenlijk met u uw rechtspositie te analyseren.

02

In samenspraak bereiden we de rulingaanvraag optimaal voor zodat al uw belangen daarin aan bod komen.

03